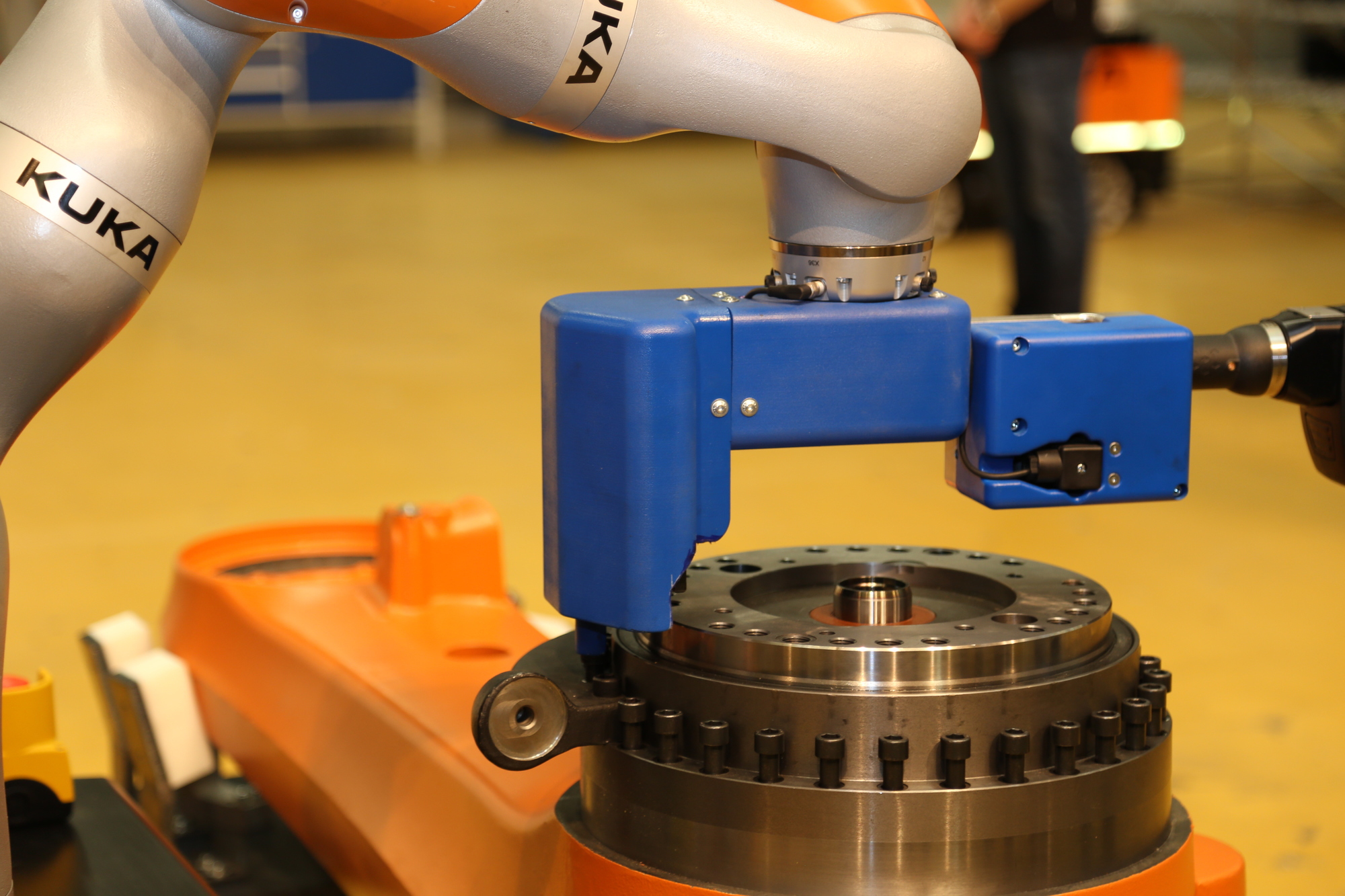

Voith verkauft seine KUKA-Aktien. Foto: B4B WIRTSCHAFTSLEBEN SCHWABEN

Das Unternehmen hatte am Freitag einstimmig für den Verkauf der KUKA-Aktien gestimmt. Damit geht bereits über ein Viertel der KUKA-Anteile an den chinesischen Investor Midea. Voith zählt so zu den klaren Gewinnern der Übernahme.

von Iris Zeilnhofer, Online-Redaktion

„Die Beteiligung an einem Roboterhersteller war stets als ein weiterer Baustein für die Digitalisierung des Voith-Produktportfolios gedacht“, erklärt Dr. Hubert Lienhard, Vorsitzender der Geschäftsführung der Voith GmbH. „Unser Einstieg bei KUKA hat sich strategisch als ein großer Erfolg erwiesen. Ich bin davon überzeugt, dass Voith einer der Gewinner dieses Übernahmeangebots ist.“

Nachdem vergangene Woche bekannt wurde, dass KUKA dem Übernahmeangebot von Midea zustimmt, haben alle Investoren bis zum 15. Juli die Wahl: Ihre Anteile behalten oder für 115 Euro pro Aktie nach China verkaufen. Das Heidenheimer Unternehmen Voith hat sich für letzteres entschieden.

Voith investiert in digitale Transformation

Voith rechnet durch den Verkauf seiner KUKA-Anteile mit einem Liquiditätszufluss von rund 1,2 Milliarden Euro. Damit hat sich der Wert der KUKA-Beteiligung von Voith binnen rund anderthalb Jahren mehr als verdoppelt. Es sei unternehmerisch für Voith unter den jetzigen Vorzeichen sinnvoll, die Beteiligung an KUKA zu verkaufen. „Durch die Abgabe der Beteiligung können wir die bislang dort gebundenen Mittel nun flexibel in organisches Wachstum wie auch für attraktive Akquisitionen einsetzen. Die erlöste Liquidität fließt vollständig in die beschleunigte digitale Transformation unseres Portfolios.“ Der Maschinenbauer aus Heidenheim bringt damit also seine digitale Agenda voran.

Till Reuter wirbt für den Verkauf

Das Unternehmen ist nicht der einzige Aktien-Inhaber, der an einem Verkauf interessiert ist. Auch KUKA CEO Till Reuter hatte am vergangenen Mittwoch angekündigt, die Hälfte seiner Aktien an Midea zu veräußern. Damit folgen beide auch der Empfehlung des Aufsichtsrates. Dieser hatte sich mit zehn Ja-Stimmen zu zwei Enthaltungen für eine Übernahme ausgesprochen. Das Angebot von Midea wäre „attraktiv“ und würde Standort und Arbeitsplätze sichern. Zudem kündigte Midea an, nach der Übernahme keine weiteren Aktien kaufen zu wollen. Das chinesische Unternehmen hält mit den Voith Aktien bereits über 30 Prozent der KUKA-Anteile.