Tim Andreas Bauer, Wirtschaftsprüfer, Steuerberater und Fachberater für die Umstrukturierung von Unternehmen (IFU/ISM gGmbH). Foto: TAB Steuerberatung Wirtschaftsprüfung GmbH

Sie halten Anteile an einer Gesellschaft und möchten eine Struktur mit einer Holding-GmbH aufsetzen? B4B-Experte Tim Andreas Bauer zeigt, worauf es ankommt.

„Ich halte Anteile an einer Gesellschaft und will eine Struktur mit einer Holding-GmbH aufsetzen. Was sollte ich dazu wissen?“

Tim Andreas Bauer, Wirtschaftsprüfer, Steuerberater und Fachberater für die Umstrukturierung von Unternehmen (IFU/ISM gGmbH), antwortet:

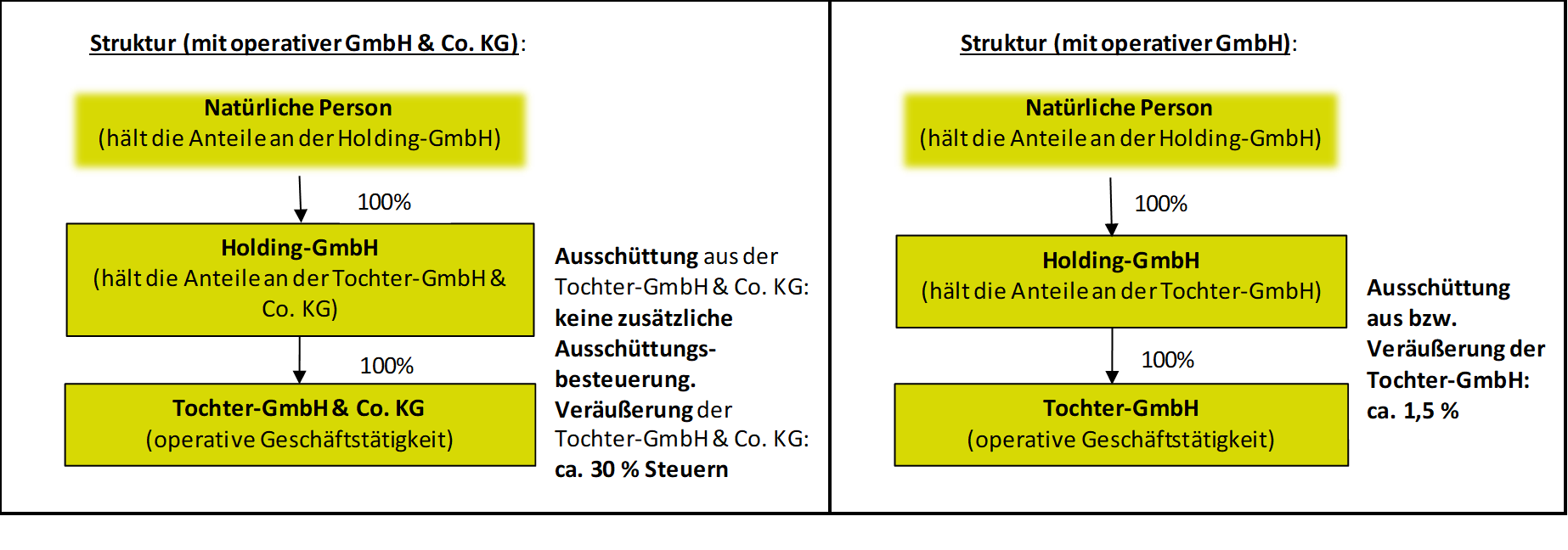

Wenn eine Holding-GmbH an einer Tochter-GmbH beteiligt ist, dann können die Gewinne an die Holding-GmbH mit einer Besteuerung i.H.v. ca. 1,5 Prozent (Bruttoausschüttung x 5 % x Steuersatz der Holding) ausgeschüttet und damit enthaftet werden. Die Veräußerung der Anteile an der operativen GmbH durch die Holding-GmbH führt ebenfalls zu einer Besteuerung i.H.v. ca. 1,5 Prozent (Veräußerungsgewinn x 5 % x Steuersatz der Holding). Somit ist diese Struktur interessant für vermögensverwaltende (Beteiligungs-)Gesellschaften. Ebenso ist diese Struktur in der Start-Up-Szene beliebt – insbesondere bei einer eher kurz- bis mittelfristigen Veräußerungsabsicht der operativen GmbH.

In der laufenden Besteuerung ist es grds. vorteilhaft, wenn die Holding-GmbH Anteile an einer Tochter-Personengesellschaft (z.B. GmbH & Co. KG) hält, da hier keine zusätzliche Ausschüttungsbesteuerung anfällt. Bei einer langfristigen Halteabsicht der Beteiligung kann daher diese Struktur interessant sein.

Welche Wege führen in die Holding-Struktur?

Beispiel: Sie sind an der A-KG zu 25 Prozent, an der B-GmbH zu 100 Prozent und an der C-GmbH zu 50 Prozent beteiligt.

1. KG

Die Anteile an einer Mitunternehmerschaft (Personengesellschaft) können – unabhängig von der Beteiligungshöhe (hier im Beispiel: 25-Prozent-Beteiligung an A-KG) – unter den Voraussetzungen des § 20 UmwStG ertragsteuerneutral in die Holding-GmbH eingebracht werden.

2. GmbH (Beteiligungen über 50 Prozent)

Die Anteile an einer Kapitalgesellschaft können – bei einer Beteiligungshöhe von über 50 Prozent (hier im Beispiel: 100-Prozent-Beteiligung an B-GmbH) – unter den Voraussetzungen des § 21 UmwStG ertragsteuerneutral in die Holding-GmbH eingebracht werden.

3. GmbH (Beteiligungen bis max. 50 Prozent)

Für die Einbringung einer Beteiligung von max. 50 Prozent an einer GmbH (hier im Beispiel: 50-Prozent-Beteiligung an C-GmbH) existieren keine Regelungen für eine steuerneutrale Einbringung. Daher müssen hier weitere Überlegungen angestellt werden. Es sind folgende Möglichkeiten der ertragsteuerneutralen Einbringung in eine Holding-GmbH denkbar:

- Erhöhung der Beteiligung bzw. der Stimmrechte auf über 50 %: Um in den Anwendungsbereich des § 21 UmwStG für eine ertragsteuerneutrale Einbringung zu gelangen, muss die Mehrheit der Stimmrechte an der C-GmbH bestehen. Daher könnte in Erwägung gezogen werden, dass zunächst die Mehrheit an den Stimmrechten erworben wird und anschließend die Einbringung erfolgt.

- Vorherige Einbringung der GmbH-Anteile in eine Mitunternehmerschaft und anschließende erweiterte Anwachsung: Zunächst gründen Sie als 100-Prozent-Kommanditist mit Ihrer Holding-GmbH als Komplementärin (ohne vermögensmäßige Beteiligung) eine GmbH & Co. KG. In diese GmbH & Co. KG bringen Sie nach § 6 Abs. 1 Nr. 5 b) EStG Ihre 50-Prozent-Beteiligung an der C-GmbH ertragsteuerneutral ein. In einem letzten Schritt wäre es denkbar, dass Sie Ihren Mitunternehmeranteil an der GmbH & Co. KG in Ihre Holding-GmbH einbringen. Dadurch hat die GmbH & Co. KG nur noch eine Gesellschafterin (Holding-GmbH), sodass das Vermögen der Holding-GmbH anwächst (sog. erweiterte Anwachsung). Dies erfolgt unter den Voraussetzungen des § 20 UmwStG ertragsteuerneutral. Im Ergebnis hält die Holding-GmbH dann die Anteile (50 Prozent) an der C-GmbH.

- Vorherige Einbringung der GmbH-Anteile in eine Mitunternehmerschaft und anschließend Antrag zur Option auf Körperschaftsbesteuerung (§ 1a KStG): Sie gründen als 100-Prozent-Kommanditist eine GmbH & Co. KG. In diese GmbH & Co. KG bringen Sie nach § 6 Abs. 1 Nr. 5 b) EStG Ihre 50-Prozent-Beteiligung an der C-GmbH ertragsteuerneutral ein. Anschließend stellt die GmbH & Co. KG einen Antrag zur Körperschaftsbesteuerung (§ 1a KStG) – dies stellt einen ertragsteuerneutralen Vorgang nach § 20 UmwStG dar (Einbringung des Mitunternehmeranteils in das neue Körperschaftsteuersubjekt). Die zur Körperschaftsbesteuerung optierende GmbH & Co. KG wird anschließend ertragsteuerlich wie eine Körperschaft (GmbH) behandelt, d. h. fungiert in diesem Fall als Holding-GmbH.

Fazit

Der Weg in die Holding-GmbH-Struktur ist abhängig von den Beteiligungen, welche Sie halten. Bei einer Beteiligung an einer Mitunternehmerschaft/Personengesellschaft oder einer Mehrheitsbeteiligung an einer GmbH ist der Weg recht klar umschrieben (§§ 20, 21 UmwStG). Bei einer Minderheitsbeteiligung (max. 50 Prozent) an einer GmbH muss zunächst noch ein Umweg genommen werden. Die Vorteile der Holding-GmbH können erreicht werden. Bei ertragsteuerneutralen Einbringungen ist eine siebenjährige Sperrfrist zu beachten, d.h. ertragsteuerliche Vorteile aus Anteilsveräußerungen lassen sich erst nach deren Ablauf vollumfänglich erzielen.

Falls Immobilien vorhanden sind, ist stets zu überprüfen, ob Grunderwerbsteuer anfällt bzw. ob diese die Vorteilhaftigkeit einer Umstrukturierung ändert.

Da es sich bei den beschriebenen Umstrukturierungen um solche der komplexeren Art handelt und auch Details zur Erreichung der Steuerneutralität entscheidend sein können, ist eine fachkundige Begleitung anzuempfehlen.

Sie haben Rückfragen an Tim Andreas Bauer oder wünschen eine tiefergehende Beratung? Dann nehmen Sie jetzt direkt Kontakt auf.